Маленькие и опасные. Как микрокредит может вас разорить

Что кроется за таким «выгодным предложением»? Теперь эту нишу завоёвывают компании, предоставляющие микрозаймы – от 3 - 10 тысяч гривен, при этом никаких особых условий они не предъявляют, однако процентная ставка в среднем может составить… 700%! Как заявляют сами представители подобных компаний, их услуги рассчитаны на тех, кто по

Что кроется за таким «выгодным предложением»? Теперь эту нишу завоёвывают компании, предоставляющие микрозаймы – от 3 - 10 тысяч гривен, при этом никаких особых условий они не предъявляют, однако процентная ставка в среднем может составить… 700%! Как заявляют сами представители подобных компаний, их услуги рассчитаны на тех, кто по

Кроме того, выдавая деньги на руки микрокредитор даже не спросит у заёмщика, на что ему нужны эти деньги.

Правда, большинство подобных контор

В зависимости от выбранных условий, они могут колебаться от нескольких дней до нескольких месяцев – соответственно, чем дольше вы будете возвращать долг, тем больше будет переплата. Размер процентных ставок по микрозаймам не ограничен, поэтому они могут составлять и 500%, и 700% годовых, – подтверждает эксперт департамента оценки «2К Аудит – Деловые консультации» Ирина Воробьева.

И тут же оговаривается: – В любом случае это открытая информация, доступная для заемщика. Просто до заключения договора нужно внимательно прочитать правила предоставления микрозаймов. Информация о цене кредита действительно не составляет никакой тайны.

Микрофинансовые организации с точки зрения закона не являются кредитными, поэтому правилам, установленным для кредитных организаций, они не подчиняются, – говорит Воробьёва. Ещё один минус микрокредиторов – это скорость принятия решения. Некоторые действительно выдают деньги в долг за час, другие же требуют рабочий день на рассмотрение заявки.

А вот кредит в банке можно оформить за

Накопительное страхование в России

Когда у человека есть возможность заработать существенно больше того, чем он сможет потратить, неминуемо придут мысли и о «заначках на черный день». Копить деньги можно

И только самые «продвинутые» оформляют страховые полисы по программам накопительного страхования. Тенденции накопительного страхования пришли в Россию

Процент по накопительной страховке, конечно, гораздо ниже банковского, порой

Он разместил эту сумму на банковском депозите с льготными условиями сроком на три года, хотя мог бы заключить договор со страховой компанией сроком на десять лет. Через два с половиной года с ним произошел несчастный случай, в результате которого он погиб. Его наследники, выждав сроки вступления в права наследования, получат на руки те самые три тысячи долларов с процентами в размере не более пятисот долларов.

А по накопительной страховке они могли бы получить раз в десять больше, и не через полгода, а спустя всего

Но плюсы, как известно, сопровождаются минусами, и накопительное страхование здесь не исключение: средства клиента как бы «замораживаются» на весьма долгий срок. Досрочное расторжение договора накопительного страхования, как правило, связано с немалыми финансовыми потерями для клиента.

Многие отказались от накопительных страховок

Российский средний класс с момента своего зарождения и был основным потребителем страховых накопительных продуктов. Потенциальные клиенты на волне кризисных разочарований обеспокоены валютными рисками. Долгосрочные накопления на фоне прогнозов краха финансовой системы потеряли былую привлекательность. Алексей Зубец утверждает, что после кризиса для развития страховой системы потребуется не менее пяти лет – лишь после этого можно будет говорить о возвращении доверия потребителей на должный уровень.

И в то же время накопительное страхование, по мнению, экспертов, остается объектом сравнительно высокого потенциального спроса. Около 4% россиян, согласно результатам социологических опросов, готовы в будущем приобретать лайфовые полисы.

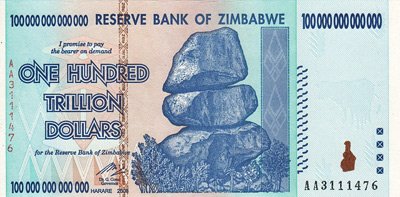

Нужно ли бояться инфляции?

Инфлция — это повышение общего уровня цен на товары и услуги.

Причины инфляции

В экономической науке различают следующие причины инфляции:

- Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу сверх потребностей товарного обращения. Наиболее ярко выражено в военные и кризисные периоды.

- Сверхплановое расширение денежной массы за счёт массового кредитования;

- Монополия крупных фирм на определение цены и собственных издержек производства, особенно в сырьевых отраслях;

- Монополия профсоюзов, которая ограничивает возможности рыночного механизма определять приемлемый для экономики уровень заработной платы;

- Сокращение реального объема национального производства, которое при стабильном уровне денежной массы приводит к росту цен, так как меньшему объему товаров и услуг соответствует прежнее количество денег.

В ходе особо сильных инфляций, как например в России во время Гражданской войны, или Германии 1920-х гг. денежное обращение может вообще уступить место натуральному обмену.

Для современных экономик, в которых роль денег исполняют обязательства, не имеющие собственной стоимости (фиатные деньги), незначительная инфляция считается нормой и находится обычно на уровне нескольких процентов в год. Уровень инфляции обычно несколько увеличивается в конце года, когда растёт как уровень потребления товаров домохозяйствами, так и уровень расходов корпораций.

Из вышесказанного можно сделать вывод, что инфляция: 1) нормальное явление для экономики; 2) в некоторых пределах поддается регулированию: кредитование увеличивает уровень инфляции, а рост ВВП ее уменьшает.

Значит, в мирное время при отсутствии кризисов и внешних долгов, инфляция в стране существует. Непосредственно на ее величину в влияет трудоспособное население. По принципу "Кто работает – тот ест! " Ведь чем больше ВВП страны, тем больше поступлений в бюджет. А значит, стране не потребуются кредиты. Меньше долгов – сильнее экономика!

Как видно, бояться нечего. Нужно просто хорошо работать. Чем ответственнее мы будем подходить к своему делу, тем стабильнее будет наша экономика. Ведь это ни

Личная инфляция

Инфляция у каждого человека своя собственная. Наиболее распространенным методом измерения инфляции является индекс потребительских цен. Он рассчитывается как изменение стоимости основных товаров за определенный период. Этот индекс зависит от «потребительской корзины» и у каждого человека в этой корзине могут быть различные товары и услуги (как по виду, так и по качеству). При несбалансированной инфляции (когда цены различных товаров изменяются по отношению друг к другу в различных пропорциях) для разных категорий граждан индекс потребительских цен будет отличаться.

Практические советы на каждый день

И все же существует несколько универсальных способов повлиять на инфляцию. Следование этим советам большой части населения приводит к лавинному эффекту снижения темпов инфляции:

- не увлекайтесь депозитами. Банковская система УВЕЛИЧИВАЕТ инфляцию. Для больших сумм есть более выгодные финансовые инструменты;

- не пользуйтесь кредитами. Это приводит к росту денежной массы, неподкрепленной реальными товарами и услугами;

- поддерживайте национального производителя. Это позволит «оставить» деньги в нашей стране и снизит импорт, что положительно повлияет на экономику. Вы способствуете улучшению качества товаров повышением спроса;

- старайтесь тратить меньше, чем зарабатываете, а «свободные деньги» вкладывать в развитие нашей экономики (например для небольших сумм идеальный безрисковый вариант вложений – накопительное страхование. По закону эти деньги вливаются в наши предприятия);

- откройте свой бизнес – это создаст дополнительный денежный оборот;

- старайтесь честно платить налоги. Положительный эффект от этого почувствуют хотя бы ваши дети. Правительство меняется, а государство остается. Кредиты, взятые правительством будет отдавать государство (то есть общество). Не стОит перекладывать проценты по кредитам будущие поколения;

Успехов в делах!