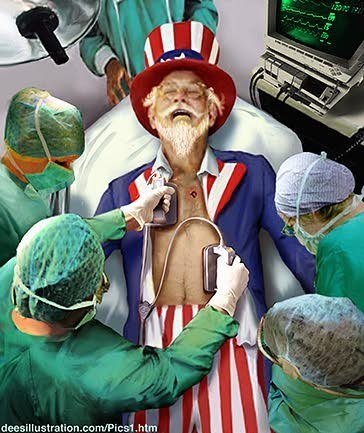

Мировая банковская система при смерти

В последние дни хитом СМИ стали события в банковской системе Кипра. Однако

В последние дни хитом СМИ стали события в банковской системе Кипра. Однако

Итак, признаки смертельной болезни.

Признак первый

Банковская система окончательно утратила свойства рыночного института. Это наглядно продемонстрировал последний финансовый кризис. Банки показали свою абсолютную нежизнеспособность. Если бы не поддержка со стороны государства, то сегодня, наверное, в странах Запада банков почти не осталось бы, все они должны были бы уйти в небытие в результате банкротств. В разгар финансового кризиса в США и Западной Европе начались накачка банков казенными деньгами через выкуп сомнительных и «мусорных» активов, приобретение долей в уставных капиталах, предоставление различных стабилизационных кредитов. Только в США в рамках ряда спасательных государственных программ в банковский сектор было перекачано без малого 2 триллиона долларов средств налогоплательщиков. Фактически это была национализация крупнейших депозитно-кредитных организаций США, прежде всего банков

Правда, проведенные на Западе национализации не носили стратегического характера. Это, так сказать, тактические национализации. Государство после 2010 года потихоньку стало уходить из банковского сектора, сегодня частный капитал вернулся в основном на исходные позиции

Признак второй.

На протяжении нескольких столетий ростовщики лоббировали в разных странах законы о банковской тайне. Эта тайна всегда считалась краеугольным камнем западной демократии и денежно-кредитных систем капитализма. Сегодня институт банковской тайны исчезает. Денежные регуляторы США (прежде всего, Комиссия по ценным бумагам и биржам) вкупе с такими ведомствами, как Министерство юстиции и Налоговая служба США несколько лет назад начали «осаду» Швейцарии, точнее – ее банков, которые всегда славились «железной» банковской тайной. Осада сводилась к требованиям дать информацию об американских физических и юридических лицах, уклоняющихся от уплаты налогов в казну США, и длилась примерно три года. Швейцарцы сдались. Институт банковской тайны в этой европейской офшорной республике рухнул. Этот успех окрылил власти США. С 1 января 2013 года в полном объеме вступил в силу американский закон о налогообложении иностранных счетов (Foreign Account Tax Compliance Act – FATCA). Фактически Америка этим законом требует, чтобы банки всего мира выступали агентами Налоговой службы США. Указанный закон представляет собой попытку установить со стороны США прямой административный диктат над банками и финансовыми институтами всего мира. Естественно, если эта попытка удастся, то с банковской тайной во всем мире будет покончено.

Признак третий.

Банки как кредитные институты перестали быть прибыльными. Речь идет даже не о кризисах, а о периодах так называемого нормального экономического развития. Причина проста. После окончания последнего финансового кризиса крупнейшие центральные банки – Федеральная резервная система США, Европейский центральный банк, Банк Англии, Банк Японии – включили свои печатные станки на полную мощность. Раньше это считалось криминалом. Теперь это называется красивым и умным термином «количественное смягчение». Деньги стали доступными и дешевыми. А как им не быть дешевыми, если учетные ставки Банка Японии и ФРС приближаются к нулю (на уровне 0,25% годовых)? При таком изобилии товара под названием «деньги» процентные ставки по кредитам коммерческих банков крайне невысоки. Прибыль от кредитных операций банков эфемерна. Банки из обычных депозитно-кредитных институтов превращаются в организации, название которым даже трудно дать. Они начинают играть роль неких транзитно-распределительных пунктов, через которые «продукция» печатных станков перенаправляется в разные уголки мира для скупки реальных активов. Речь идет, прежде всего, о тайных операциях ФРС в период

Признак четвёртый.

Нынешние события в банковской системе Кипра довершают картину смертельной болезни. Мировые банкстеры (так стали называть банкиров, которые все больше напоминают гангстеров) обнаглели до последней степени. Не ограничивая себя такими «предрассудками», как национальные законы и международное право, они запустили свою лапу в карман своих клиентов. С точки зрения права введение «налога» на банковские депозиты является посягательством на частную собственность клиентов. На ту самую частную собственность, о «святости» которой нам постоянно твердили. Речь идет не о налоге на доходы от депозитов (такие налоги взимаются во многих странах), а именно о конфискации части денег, которые на все 100% принадлежат, согласно депозитным договорам, клиентам. Команда о такой конфискации пришла

Команда о конфискации депозитов на Кипре

Доверие к банковским институтам в мире стремительно падает. Никто добровольно не желает иметь дело с банкстерами. Означает ли это конец банковской системы в мире? Не уверен. Ведь люди могут вступать в отношения с банками не только добровольно, но и принудительно. Уж очень много признаков варварского большевизма в поведении нынешних банкстеров. Мне приходит на память работа известного немецкого экономиста и социалиста Рудольфа Гильфердинга «Финансовый капитал», написанная более века назад. Гильфердинг превозносил организующую роль банкиров и писал, что придет время, когда в мире благодаря банкам установится «организованный капитализм», который в понимании Гильфердинга мало чем будет отличаться от социализма. Социализм Гильфердинга напоминал тот социализм, о котором мечтал Лев Троцкий-Бронштейн. Это лагерный социализм. Есть веские основания полагать, что банкстеры спешно принялись за кардинальную перестройку мировой банковской системы под запросы нового мирового порядка. Нового мирового порядка, который можно назвать «организованным капитализмом». Или «лагерным социализмом». Кому как нравится.

P.S. Поздно вечером 19 марта пришло сообщение о том, что парламент Кипра отклонил законопроект о «налоге» на банковские депозиты. Однако сама проблема неизбежных кардинальных изменений мировой банковской системы сохраняется. Скорее всего, попытки введения подобного «налога» повторятся. Может быть, не на Кипре, а

Валентин КАТАСОНОВ

Профессор, д.э.н., председатель Русского экономического общества им. С. Ф. Шарапова

Альтернативные способы сохранения и приумножения капитала, надежнее и доходнее депозитов существуют. Программы накопительного страхования с инвестиционным доходом сроком от 10 до 20 лет.

Введение в технический анализ

Технический анализ — это исследование динамики рынков (форекс, акции, фьючерсы и другие), чаще всего посредством графиков, с целью прогнозирования будущего направления движения цен. Технический анализ заключается в исследовании ценовой динамики рынка с помощью анализа закономерностей изменения трех рыночных факторов: цены, объема и в случае, если изучается рынок срочных контрактов — открытого интереса (объема открытых позиций). Причем, первичными для анализа считаются цены, а изменения остальных факторов изучаются для подтверждения правильности направления движения цен. В данной технической теории, как и в любой другой, есть основные постулаты.

Технический анализ — это исследование динамики рынков (форекс, акции, фьючерсы и другие), чаще всего посредством графиков, с целью прогнозирования будущего направления движения цен. Технический анализ заключается в исследовании ценовой динамики рынка с помощью анализа закономерностей изменения трех рыночных факторов: цены, объема и в случае, если изучается рынок срочных контрактов — открытого интереса (объема открытых позиций). Причем, первичными для анализа считаются цены, а изменения остальных факторов изучаются для подтверждения правильности направления движения цен. В данной технической теории, как и в любой другой, есть основные постулаты.

Своими корнями современный технический анализ уходит в начало века, в теорию Чарльза Доу. Проистекая из нее прямо или косвенно, он вобрал в себя такие принципы и понятия:

Движения рынка учитывает все

Этот постулат наиболее важен в техническом анализе — его понимание необходимо для адекватного восприятия всех методик анализа. Суть его заключается в том, что любой фактор, влияющий на стоимость ценной бумаги — экономический, политический, психологический, заранее учтен и отражен на ценовом графике. Другими словами, на любое изменение цены есть соответствующее изменение внешних факторов. Главным следствием этой предпосылки является необходимость внимательного отслеживания и изучения динамики цен. Анализируя ценовые графики и множество дополнительных индикаторов, технический аналитик добивается того, что рынок сам указывает ему наиболее вероятное направление своего движения.

Эта предпосылка конфликтует с фундаментальным анализом. В нем основное внимание уделено изучению факторов, после анализа которых представляются выводы относительно движения рынка. Так если спрос превышает предложение, то фундаментальный аналитик сделает вывод о росте цены. Технический аналитик же сделает вывод «наоборот»: если цена растет, то спрос превышает предложение.

Цены двигаются направленно

Это предположение стало основой для создания всех методик технического анализа, поскольку рынок подверженный тенденциям в отличие от хаотичного рынка можно анализировать. Из положения о том, что движение цен подчинено тенденциям, проистекают два следствия. Следствие первое заключается в том, что действующая тенденция, по всей вероятности, будет развиваться далее, а не обращаться в собственную противоположность, то есть этим следствием исключается неупорядоченное, хаотичное движение рынка. Следствие второе говорит о том, что действующая тенденция будет развиваться до тех пор, пока не начнется движение в обратном направлении.

История повторяется

Технический анализ и исследования динамики рынка теснейшим образом связаны с изучением человеческой психологии. Так графические ценовые модели, которые были выделены и классифицированы в течение последних ста лет, отражают важнейшие особенности психологического состояния рынка. Прежде всего, они указывают, какие настроения — бычьи или медвежьи господствуют в данный момент на рынке.

И если в прошлом эти модели работали, есть все основания предполагать, что и в будущем они будут работать, поскольку основываются они на человеческой психологии, которая с годами не изменяется. Можно сформулировать последний постулат — «история повторяется» несколько иными словами: ключ к пониманию будущего кроется в изучении прошлого.

Как экономить деньги на покупке топлива

В условиях тотальной зависимости цен на продукты от стоимости нефти, современный человек постоянно ощущает беспокойство за свое «завтра». Особенно сильно от стоимости безнина и дизельного топлива зависит благополучие водителей, особенно, если железный конь используется в личных целях и не приносит доход. То есть является пассивом. Обезопасить себя от внезапных или сезонных скачков цен на топливо помогает отличное решение! Можно сделать запас топлива на долгий срок. И если на предприятиях такие возможности имеются, частным водителям едва ли удастся найти подходящую емкость и обеспечить ее безопасность. Да и не нужно.

В условиях тотальной зависимости цен на продукты от стоимости нефти, современный человек постоянно ощущает беспокойство за свое «завтра». Особенно сильно от стоимости безнина и дизельного топлива зависит благополучие водителей, особенно, если железный конь используется в личных целях и не приносит доход. То есть является пассивом. Обезопасить себя от внезапных или сезонных скачков цен на топливо помогает отличное решение! Можно сделать запас топлива на долгий срок. И если на предприятиях такие возможности имеются, частным водителям едва ли удастся найти подходящую емкость и обеспечить ее безопасность. Да и не нужно.

Топливная скретч карта

Топливная скретч карта «Авиас» – это карта единоразового использования, предъявитель которой может воспользоваться ей в сети АЗС – партнерах компании «Авиас», топливом марки и номинала, указанных на скретч карте.

Топливные скретч карты делятся:

По марке топлива: А-80, А-92, А-95, ДТ.

По номиналу карты: 10л, 15л, 20л, 30л и 40л.

Срок действия карты: 2 года.

Основные преимущества топливных скретч карт

1. Цена топлива зафиксирована на дату оплаты, т. е. оплатив «сегодня», Вы гарантированно получите приобретенное количество литров необходимого топлива в момент заправки. Таким образом, Вы застрахованы от возможного повышения цен «завтра»

2. Контроль над качеством топлива, которым Ваше доверенное лицо может заправить Ваш автомобиль. Т.к. Вы не даете доверенному лицу наличные, Вы застрахованы от его желания «сэкономить», купить за наличный расчет более дешевое топливо сомнительного качества.

3. Карты являются межрегиональными и могут быть использованы на более чем 1600 АЗС по всей Украине.

4. Отличный подарок, т. к. топливные скретч карты являются документами «на предъявителя», то Вы можете подарить их или передать Вашим друзьям, коллегам, знакомым.

Для оформления топливной

А также второй вариант

Топливная карта

Основные преимущества

- большая сеть АЗС в Украине – количество АЗС, отпускающих ГСМ по топливным картам, постоянно увеличивается, обновления в разделе «Сеть АЗС»;

- гарантия качества топлива;

- фиксированная, на дату оплаты (пополнения топливной карты) цена – оплатив «сегодня», Вы получаете на топливную карту литры на сумму оплаты и застрахованы от возможного повышения цен «завтра»;

- индивидуальная работа с клиентом

- отсутствие необходимости выдачи наличных денег Вашим водителям — желание отдельных водителей «сэкономить», купить за наличный расчет дешевле, может привести к заправке Вашего автомобиля топливом сомнительного качества.

Оформление и использование топливной карты

Приобрести топливные карты очень просто:

- Покупатель заключает Договор на отпуск ГСМ по Топливным картам;

- Банк предоставляет Покупателю счет к оплате за Топливные карты и ГСМ;

- Покупатель единоразово оплачивает стоимость Топливных карт;

- Топливные карты передаются Покупателю после поступления денежных средств на банковский счет Авиаса;

- После регистрации карт в базе данных Авиаса, Покупатель активирует карты (меняет

ПИН-код) в банкомате Банка.

Необходимые документы

Юр. лица

- Свидетельство плательщика НДС

- Договор

- Анкета на заведение карты (в договоре)

- Заявка на карты и топливо (в договоре)

- Доверенность на получение карт

- Кольцевая доверенность

ЧП

- Свидетельство о гос. регистрации

- Свидетельство плательщика НДС или свидетельство об уплате единого налога

- Договор

- Анкета на заведение карты (в договоре)

- Заявка на карты и топливо (в договоре)

- Кольцевая доверенност

Физического лица

- Анкета на заведение карты (в договоре)

Узнать как еще можно заработать.